โลกกำลังสูงวัยขึ้นทุกขณะ

ทั้งจากความก้าวหน้าของเทคโนโลยีใหม่ ๆ ที่ส่งผลต่อคุณภาพชีวิตที่ดีขึ้น ในขณะที่จำนวนของ “คนรุ่นใหม่่” ลดน้อยลงอย่างต่อเนื่อง ส่งผลให้คนในสังคมมีค่าเฉลี่ยของอายุที่เพิ่มมากขึ้น

ข้อมูลจากองค์การสหประชาชาติ (UN) ชี้ให้เห็นว่าในอีก 25 ปีต่อจากนี้ (ปี 2050) ประชากรอายุ 60 ปีขึ้นไปจะมีจำนวนมากถึง 2 พันล้านคน หรือราว 1 ใน 5 ของประชากรโลก ซึ่งจะมีจำนวนที่มากกว่าจำนวนเด็กอายุต่ำกว่า 15 ปี เป็นครั้งแรกในประวัติศาสตร์ของมนุษยชาติ โดยปรากฏการณ์นี้ไม่ได้จำกัดอยู่แค่ประเทศพัฒนาแล้ว แต่กำลังเกิดขึ้นอย่างรวดเร็วในประเทศกำลังพัฒนา รวมถึงประเทศไทยด้วยเช่นเดียวกัน

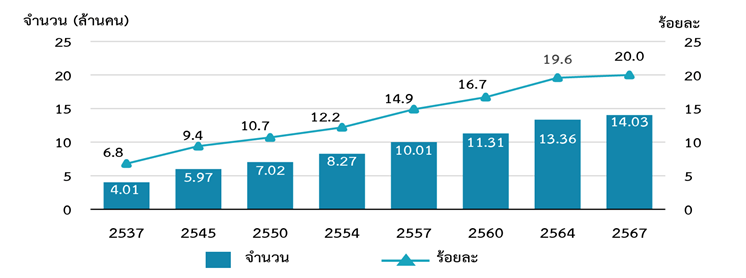

สำหรับประเทศไทย การเปลี่ยนผ่านเรื่องของโครงสร้างประชากรกำลังเกิดขึ้นอย่างต่อเนื่องและทวีความรุนแรงมากยิ่งขึ้น จากการเปลี่ยนผ่านจาก “สังคมสูงวัย (Aged Society)” ซึ่งมีผู้สูงอายุเกิน 60 ปี มากกว่า 10% ของจำนวนประชากรทั้งหมด ไปสู่ “สังคมสูงวัยอย่างสมบูรณ์ (Complete Aged Society)” ที่มีสัดส่วนผู้สูงอายุในสังคมมากกว่า 20 % ของประชากรทั้งหมดในประเทศ ซึ่งสัดส่วนดังกล่าวยังคงมีแนวโน้มที่จะเพิ่มขึ้นอย่างต่อเนื่อง

ความน่ากังวลของสถานการณ์ดังกล่าวคือ อัตราส่วนผู้สูงอายุเทียบกับวัยแรงงานที่กำลังพุ่งสูงขึ้น ซึ่งหมายความว่าคนวัยทำงานต้อง “แบกรับ” ภาระการดูแลมากขึ้น ทั้งในครัวเรือนและผ่านระบบภาษีของรัฐ ดังนั้นสังคมสูงวัยจึงไม่ใช่เรื่องของอนาคตอีกต่อไป แต่เป็นสถานการณ์ปัจจุบันที่เรากำลังใช้ชีวิตอยู่ และยังต้องการแนวทางที่ชัดเจนทั้งในระดับนโยบายของรัฐและการเตรียมความพร้อมในระดับบุคคล

ภาพที่ 1 จำนวนและร้อยละของผู้สูงอายุ พ.ศ. 2537 – 2567

ที่มา : การสำรวจประชากรสูงอายุในประเทศไทย พ.ศ. 2567

3 ระดับของผลกระทบทางการเงินจากสังคมสูงวัย

เมื่อสังคมไทยเข้าสู่สังคมสูงวัยอย่างสมบูรณ์ ความท้าทายทางด้านเศรษฐกิจและสังคมจึงเป็นสิ่งที่หลีกเลี่ยงไม่ได้ โดยบทความนี้ยก 3 ผลกระทบที่เกี่ยวข้องกับเรื่องของการเงินตั้งแต่ในระดับรัฐจนถึงระดับบุคคลที่กำลังทวีความรุนแรงมากยิ่งขึ้น

ผลกระทบอันดับแรก ภาระคลังของรัฐที่เพิ่มขึ้น จากรายจ่ายด้านสวัสดิการ ในระดับประเทศที่เติบโตอย่างต่อเนื่อง โดยจากปี 2557 ที่มีการเบิกจ่ายราว 478,474 ล้านบาท แต่ปัจจุบันในปี 2567 งบประมาณกลับเพิ่มสูงถึง 853,574 ล้านบาท คิดเป็นการเติบโตเฉลี่ย (CAGR) 6% ต่อปี และคาดว่าจะสูงถึงประมาณ 160,000 ล้านบาทภายในปี 2572 หากอัตราเบี้ยยังชีพขยายตัวตามจำนวนผู้สูงวัย ซึ่งสอดคล้องกับงานศึกษาของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ ที่คาดการณ์ว่า หากรัฐไม่ปรับระบบภาษีและรายจ่าย ดุลการคลังอาจขาดดุล 1.4% ของ GDP ภายใน 20 ปี และสูงถึง 2.3% ภายใน 40 ปี

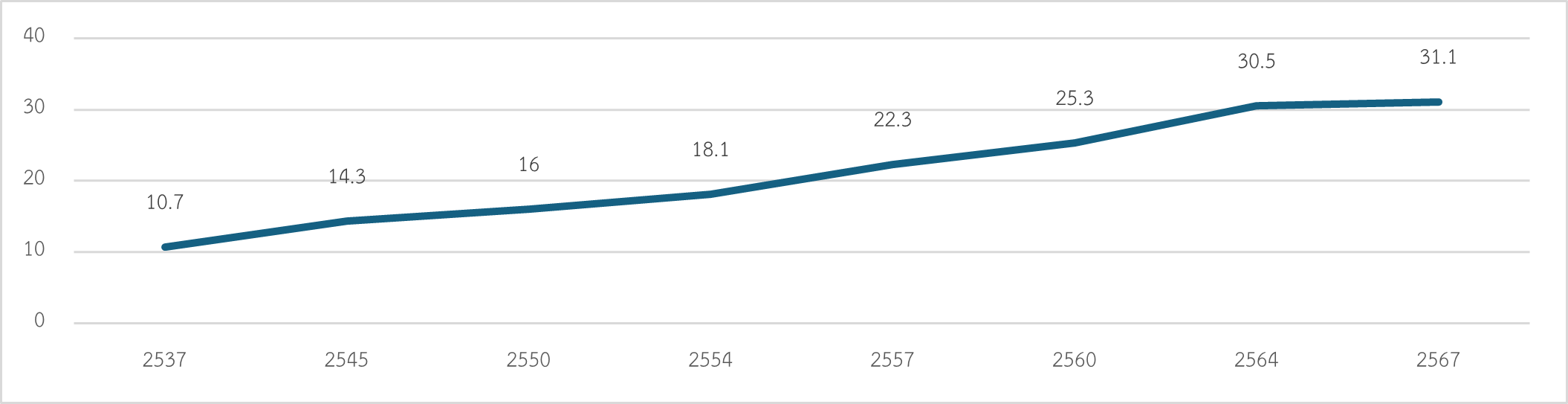

ผลกระทบอันดับที่สอง จำนวนแรงงานลดลงส่งผลกระทบต่อรายได้ประชาชาติที่จะลดลงเช่นเดียวกัน โดยรายงานการสำรวจประชากรสูงอายุในประเทศไทย พ.ศ. 2567 ของสำนักงานสถิติแห่งชาติ ของ World Bank ระบุว่า อัตราผู้สูงอายุพึ่งพิง (old dependency ratio) ในไทยเพิ่มขึ้นจาก 10.7 ในปี 2537 เพิ่มขึ้นเป็น 31.1 ในปี 2567 ซึ่งหมายถึงประชากรวัยทำงาน 100 คน รับผิดชอบในการดูแลผู้สูงอายุประมาณ 31 คน ซึ่งเป็นผลมาจากจำนวนผู้ที่เกษียณในสังคมมีเพิ่มมากขึ้น ในขณะที่คนทำงานมีจำนวนลดน้อยลงอย่างต่อเนื่อง ซึ่งหมายความว่าแรงงานวัยทำงานต้องแบกรับภาระมากขึ้น ส่งผลให้รายได้ GDP ต่อคนลดลง และสถานการณ์อาจจะซ้ำร้ายมากยิ่งขึ้นหากประสิทธิภาพของโครงสร้างเศรษฐกิจไม่มีการปรับปรุงในวันที่โลกเต็มไปด้วยเทคโนโลยีและการแข่งขันทางด้านเศรษฐกิจอย่างต่อเนื่อง

ภาพที่ 2 อัตราส่วนพึ่งพิงวัยสูงอายุ พ.ศ. 2567

ที่มา : การสำรวจประชากรสูงอายุในประเทศไทย พ.ศ. 2567

ผลกระทบสุดท้าย คือในระดับบุคคลหรือครัวเรือนที่กำลังเผชิญความเปราะบาง ผู้สูงวัยที่เกษียณแต่ขาดแคลนออมเงินเพื่อใช้จ่ายในชีวิตประจำวันที่เพียงพอ ขณะเดียวกันคนในวัยทำงานกำลังต้องแบกรับค่าใช้จ่ายในครัวเรือน ค่าเลี้ยงดูลูก พ่อแม่ผู้สูงวัย และภาษี ซึ่งทำให้คนกลุ่มนี้มีลักษณะเป็น “Sandwich Generation” ที่รับผิดชอบทั้งการดูแลผู้สูงอายุ และเลี้ยงดูลูกของตนเอง ซึ่งทำให้เงินออมลดลง ส่งผลเสียทั้งในระยะสั้นและการสร้างทุนสำหรับอนาคต ท้ายที่สุดจึงกลายเป็นวงจรปัญหาในระยะยาวที่ซ้ำเติมทั้งในระดับบุคคลและสังคมอย่างหลีกเลี่ยงไม่ได้

ความเพียงพอของเงินเกษียณ: ความจริงที่ต้องเผชิญ

คำถามถัดมาที่มักจะเกิดขึ้นคือความเพียงพอของเงินเกษียณต้องมากแค่ไหนสำหรับคน ๆ หนึ่งที่จะหยุดทำงานในช่วงชีวิตหลังจากอายุ 60 ปี โดยเมื่อเราพิจารณาอายุเฉลี่ยของคนไทยปัจจุบันจะอยู่ที่เกือบ 80 ปี นั้นหมายความว่าเราต้องมีเงินเพียงพอสำหรับการใช้ชีวิตอย่างน้อย 20 ปี โดยไม่มีรายได้ประจำ หรือถ้าคิดเป็นจำนวนเงินที่จะใช้จ่ายเดือนละ 12,000 บาท หลังจากเกษียณต้องมีเงินเก็บอย่างน้อย 2.9 ล้านบาท ซึ่งถือเป็นเงินที่ค่อนข้างสูงสำหรับหลายคนที่ยังไม่มีได้มีการเตรียมการตั้งแต่เริ่มต้นทำงาน

อย่างไรก็ตาม ข้อเท็จริงที่ได้จากการสำรวจในหลายแหล่งกลับสะท้อนให้เห็นถึงความ “ไม่พร้อม” ในด้านการเงินของคนไทย โดยข้อมูลการการสำรวจประชากรสูงอายุในประเทศไทย พ.ศ. 2567 โดยสำนักงานสถิติแห่งชาติ ชี้ให้เห็นว่าผู้สูงอายุส่วนใหญ่มากกว่า 60% มีการพึ่งพารายได้จากบุตรและการทำงาน โดยผู้ที่สามารถพึ่งพาเงินที่ได้จากการเก็บออม ในรูปแบบของบำเหน็จ/บำนาญ ที่ไม่ใช่ข้าราชการมีเพียงประมาณ 7% เท่านั้น ซึ่งเมื่อพิจารณาผลสำรวจในเรื่องของการออมของผู้สูงอายุยังพบอีกว่า ผู้สูงอายุประมาณ 55% มีการเก็บออม เพียงแต่ผู้เก็บส่วนมาก (64%) มีเงินออมที่น้อยกว่า 1 แสนบาท ซึ่งหมายความว่าประชากรสูงอายุไทยส่วนมากกำลังเผชิญความเสี่ยงทางการเงินในบั้นปลายชีวิต

เมื่อถอยกลับมาดูระบบเงินบำนาญของไทยเองยังคงมีข้อจำกัด ถึงแม้ประชากรบางส่วนจะคงมีระบบบำเหน็จบำนาญในฐานะของอดีตข้าราชการ (ประมาณ 13%) แต่ประชากรส่วนมากยังคงต้องอาศัยระบบอื่น ๆ เช่น ระบบประกันสังคม ม.33 ของลูกจ้างในระบบ แรงงานอิสระในระบบกองทุนการออมแห่งชาติ ไปจนถึงระบบกองทุนสำรองเลี้ยงชีพ (PVD) ที่เอกชนบางบริษัทมีการสนับสนุนให้แก่ลูกจ้างของตน อย่างไรก็ตัวเลือกข้างต้นยังขึ้นกับหลายปัจจัย หลายผลิตภัณฑ์เป็นแบบสมัครใจที่ผู้ประกันตนต้องมีการตัดสินใจสมัครและเตรียมการด้วยตนเอง เพื่อการเกษียณของตนในอนาคตหลายสิบปีข้างหน้า โดยความครอบคลุมและความเพียงพอของแรงงานจึงยังคงเป็นประเด็นสำคัญที่ต้องมีการพิจารณาในภาพรวมต่อไป ท่ามกลางต้นทุนการรักษาพยาบาลเพิ่มขึ้น ค่าครองชีพปรับตัวสูง ดังนั้นเงินเกษียณที่ไม่เพียงพอไม่ใช่แค่ปัญหาเฉพาะบุคคล แต่มันคือ “ระเบิดเวลาทางสังคม” ที่เราทุกคนจำเป็นต้องร่วมกันหาทางออก

เตรียมตัวอย่างไรให้สูงวัยได้อย่างมั่นคง

การเข้าสู่สังคมผู้สูงอายุไม่ใช่เรื่องของ “หลายสิบปีข้างหน้า” อีกต่อไป แต่คือความจริงที่ทุกคนต้องเผชิญ ดังนั้น การเตรียมตัวให้พร้อม โดยเฉพาะในด้านความพร้อมทางการเงิน จึงไม่ใช่เรื่องของคนใกล้เกษียณเท่านั้น แต่เป็นเรื่องของทุกคนที่ควรเริ่มต้นตั้งแต่วันนี้

- ระดับบุคคล การวางแผนเพื่อเกษียณควรเริ่มต้นให้เร็วที่สุด เพื่อให้ดอกเบี้ยทบต้นและเวลาเป็นตัวช่วยสมทบเงินออม เช่น หากเริ่มออมเดือนละ 3,000 บาทตั้งแต่อายุ 30 ด้วยผลตอบแทนเฉลี่ยปีละ 5% เมื่ออายุ 60 จะมีเงินเก็บมากกว่า 2 ล้านบาท ในขณะที่ถ้าเริ่มตอนอายุ 45 จะมีเงินเพียงครึ่งเดียวเท่านั้นหนึ่ง

นอกจากนั้น การตั้งเป้าหมายทางการเงินที่ชัดเจน เช่น ต้องการเงินเกษียณเดือนละเท่าใด จะใช้ชีวิตกี่ปีหลังเกษียณ จะช่วยให้วางแผนทางการเงินได้แม่นยำยิ่งขึ้น นอกจากการศึกษาทางเลือกการออมและการลงทุน เช่น กองทุนรวมเพื่อการเลี้ยงชีพ (RMF), ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ (กอช.) หรือกองทุนสำรองเลี้ยงชีพ หากมีสิทธิในที่ทำงาน เพื่อสร้างโอกาสในการต่อยอดเงินออมของตนในช่วงที่ยังคงทำงาน

- ระดับนโยบายสาธารณะและภาครัฐ จำเป็นต้องส่งเสริมการออมระยะยาวอย่างจริงจังและเป็นรูปธรรม ผ่าน 4 หมุดหมายที่สำคัญได้แก่ “แก้หนี้” ในกลุ่มประชากรที่ยังคงมีปัญหาเรื่องหนี้สิน “เริ่มออม” ผ่านมาตรการส่งเสริมการออมเพื่อให้ผู้ที่ยังไม่เคยมีการออมได้เข้ามาสู่โลกของการออม “เพิ่มออม” ผ่านมาตรการที่สร้างแรงจูงใจให้คนเปลี่ยนพฤติกรรมและตัดสินใจออมมากขึ้นในแต่ละเดือน และหมุดหมายสุดท้ายคือ “เพิ่มผลตอบแทน” จากมาตรการที่สร้างพฤติกรรมการเลือกลงทุนในสินทรัพย์ทางการเงินที่มีผลตอบแทนสูงขึ้น และเหมาะกับความเสี่ยงของตนเอง ทั้งนี้เพื่อสร้างผลตอบแทนระยะยาวให้เพียงพอต่อการใช้ชีวิตหลังเกษียณ

สองตัวอย่างมาตรการรับมือข้างต้น สะท้อนให้เห็นถึงความจำเป็นในการส่งเสริมให้เกิดการดำเนินการควบคู่กันทั้งในระดับนโยบายและระดับปัจเจกบุคคล รัฐควรมีบทบาทในการสร้างแรงจูงใจ ส่งเสริมการออมและวางระบบการเงินเพื่อวัยเกษียณที่เข้าถึงได้

ขณะเดียวกันแต่ละคนก็ควรเริ่มวางแผนชีวิตตั้งแต่วันนี้ เพื่อไม่ให้ชีวิตหลังวัย 60 เป็นช่วงเวลาแห่งความเปราะบาง หากแต่เป็น “บทใหม่ของชีวิต” ที่มั่นคงและมีคุณภาพ ซึ่งหากเรามองเห็น และเตรียมพร้อมอย่างจริงจังสังคมสูงวัยย่อมไม่ใช่ภัยคุกคามแต่อย่างใด

อ้างอิง

- Ageing and health

- รายจ่ายด้านสวัสดิการประกอบด้วย ค่ารักษาพยาบาลข้าราชการ กองทุนหลักประกันสุขภาพแห่งชาติ บำเหน็จ/บำนาญ เบี้ยยังชีพผู้สูงอายุ กองทุน กบข. กองทุนประกันสังคม และกองทุนการออมแห่งชาติ

- โครงสร้างประชากรเปลี่ยน…เสี่ยงต่อภาระทางการคลังที่เพิ่มขึ้น (กระแสทรรศน์ ฉบับที่ 3505)

- สังคมสูงวัยกับภาระทางการคลัง

สังคม คุณภาพชีวิต

สังคม คุณภาพชีวิต